D.M. Ministero dello Sviluppo Economico del 25-03-2020

Si riporta in calce l’elenco dei codici Ateco delle attività “aperte” così come definito dal Mi.Se con decorrenza dal 26 marzo 2020.

Si riporta in calce l’elenco dei codici Ateco delle attività “aperte” così come definito dal Mi.Se con decorrenza dal 26 marzo 2020.

Si riepiloga di seguito l’elenco delle attività che possono proseguire la loro attività dopo il 25 marzo, sulla base del DPCM 22-03 allegato 1.

ATECO DESCRIZIONE

Si pubblica di seguito di DECRETO DEL PRESIDENTE DEL CONSIGLIO DEI MINISTRI del 22 marzo 2020.

Il decreto contiene l’elenco delle attività per le quali è consentita la prosecuzione.

Si specifica inoltre che

Di seguito l’elenco delle attività Essenziali che proseguono:

Il Comune di Cesena ha stanziato contributi a favore delle NUOVE IMPRESE del territorio comunale, tramite due interventi (bandi) rispettivamente denominati:

I contributi spettano ai soggetti che ne facciano richiesta entro il 4/11/2016 e soddisfino i requisiti di una delle 3 aree di intervento:

Attività che abbiano aperto o trasferito la sede dell’attività esistente nelle seguenti vie del centro storico di Cesena nei seguenti periodi:

Aziende che si sono costituite, e che nel medesimo periodo abbiano attivato contratti di lavoro dipendente (a tempo indeterminato o determinato) di durata continuativa di almeno 6 mesi, contratti di apprendistato o rapporti di lavoro subordinato full-time con collaboratori familiari, nei seguenti periodi:

Aziende con sede legale/operativa nel comune di cesena, i cui titolari/soci abbiano età inferiore a 40 anni , che si siano costituite ed abbiano avviato un’attività imprenditoriale nell’intero territorio comunale, nei seguenti periodi:

Sono escluse dei contributi le seguenti attività:

Le domande devono essere presentate entro il 4/11/2016 ore 13.00 al Comune di Cesena

Bando n.1 “NO TAX AREA” plafond 300.000 Euro.

Bando n. 2 “CONTRIBUTO A FONDO PERDUTO” plafond 150.000 Euro.

Link: http://www.comune.cesena.fc.it/contributinuoveimprese2016

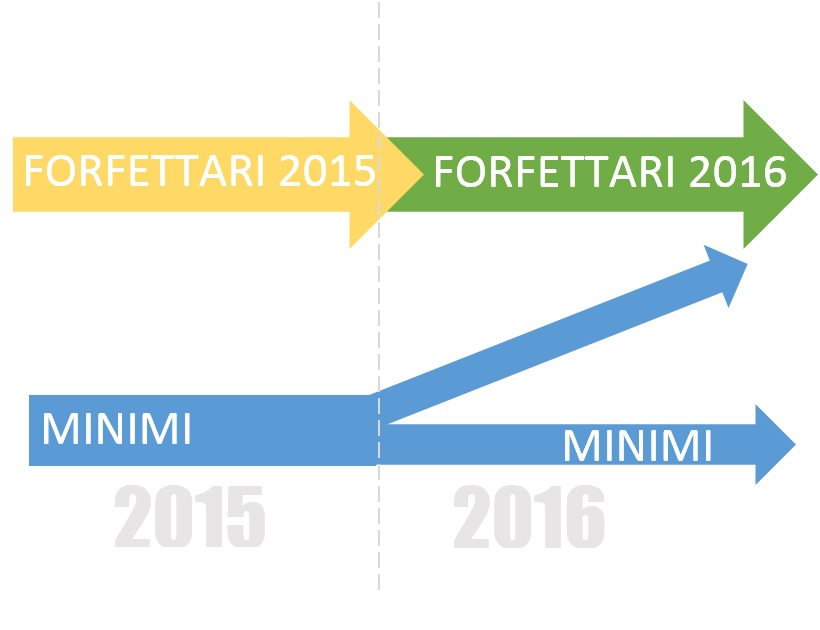

– Con la Legge di Stabilità 2016 le piccole realtà che iniziano l’attività dopo l’1/1/2016 saranno automaticamente inserite nel Regime Forfettario 2016, che sarà il loro regime naturale. Le caratteristiche del nuovo regime sono dettagliatamente elencate nella Guida al Regime Forfettario 2016.

Per coloro che hanno una posizione già attiva nel Regime di Vantaggio (detto dei Regime dei Minimi) il passaggio NON SARA’ AUTOMATICO. Leggi tutto “Forfetario 2016 o Minimi, Cosa Conviene?”

(Aggiornamento del 01/12/2015)

La Legge di Stabilità 2016 ha radicalmente cambiato le regole di tassazione per le piccolissime attività. Dal 2016 è eliminato il Regime dei Contribuenti Minimi (o regime di vantaggio) e viene aggiornato ed esteso il Regime Forfetario. Fino al 2015 era possibile scegliere fra i due regimi: dal 2016 la scelta è unicamente quello che chiameremo REGIME FORFETARIO 2016.

[box title=”LA SCELTA” color=”#ddd3bc”]  Chi è c.d. regime dei CONTRIBUENTI MINIMI al 31/12/2012 può scegliere se:

Chi è c.d. regime dei CONTRIBUENTI MINIMI al 31/12/2012 può scegliere se:

[list icon=”moon-arrow-right-7″ color=”#b0a890″] Proseguire nei Minimi sino a scadenza della loro opzione (5 esercizi o 35 anni).[/list]

[list icon=”moon-arrow-right-7″ color=”#b0a890″ ]Transitare nel nuovo REGIME FOREFARIO 2016.[/list]

Per le valutazioni si convenienza si rimanda all’articolo dedicato.

[/box]

Per quanto riguarda il Nuovo Regime Forfetario l’accesso è consentito a chiunque, anche a imprese e professionisti che nell’anno precedente (2015) erano in normale contabilità semplificata, purché rispettino i requisiti più avanti illustrati.

La permanenza nel nuovo regime è A TEMPO INDETERMINATO.

Il maggior cambiamento per chi entra nel nuovo regime è il differente calcolo del reddito: se prima era derivava da una differenza ricavi-costi, ora dipende solo dai Ricavi: il reddito viene calcolato applicando al fatturato una percentuale diversa per ciascun settore di attività.

Con il nuovo meccanismo non assumono più alcuna rilevanza i costi realmente sostenuti. E’ evidente che il nuovo calcolo avvantaggia significativamente le attività che hanno costi molto bassi.

Il nuovo regime:

[list icon=”moon-arrow-right-7″ color=”#b0a890″] E’ il regime naturale per chi inizia una attività marginale nel 2016 (oltre ai regimi più complessi di Contabilità Semplificata e Ordinaria).[/list]

[list icon=”moon-arrow-right-7″ color=”#b0a890″] E’ comunque consentita l’opzione per l’applicazione dei regimi fiscali “normali” (contabilità semplificata / ordinaria), con vincolo minimo triennale.[/list]

[list icon=”moon-arrow-right-7″ color=”#b0a890″]Sostituisce entrambi i regimi preesistenti, ovvero il REGIME DEI MINIMI (o regime di vantaggio) e il VECCHIO REGIME FORFETARIO (le regole 2015 non saranno più valide, salvo per chi continua nel vecchi regime dei minimi). [/list]

L’accesso al regime è consentito a imprese e professionisti che congiuntamente abbiano rispettato i requisiti sotto elencati nell’anno precedente. (Per il 2016 quindi si verifica quanto accaduto nel 2015).

A) LIMITE DEL LAVORO DIPENDENTE:

Spese per lavoro dipendente, nell’anno precedente, inferiori a 5.000 Euro;

B) LIMITE DEI BENI STRUMENTALI

Costo complessivo dei beni strumentali alla chiusura dell’esercizio precedente non superiore a 20.000 Euro (per il 2016 occorre verificare il valore al 31/12/2015 al lordo degli ammortamenti).

C) LIMITE DEI RICAVI

I compensi dell’anno precedente essere devono pari o inferiori ad una soglia massima, diversa per ciascun tipo di attività svolta (come da tabella).

[table id=1 /]

DETERMINAZIONE DEL REDDITO

Il reddito è determinato come percentuale dei ricavi, in base ad un “un coefficiente di redditività” che varia da attività ad attività (da un minimo del 40% per i commercianti fino ad un massimo 78% per i professionisti). Il coefficiente di redditività è riportato nella tabella soprastante.

Sul reddito è applicata un’unica imposta (che sostituisce Irap, Irpef e addizionali), nella misura:

[list icon=”moon-checkmark-3″ color=”#b0a890″] 15% ALIQUOTA ORDINARIA [/list]

[list icon=”moon-checkmark-3″ color=”#b0a890″] 5% PER LE NUOVA ATTIVITÀ per primi 5 anni*[/list]

* Tale agevolazione si applica a condizione che il contribuente non abbia avuto la partita Iva o una società negli ultimi 3 anni e che l’attività non sia la continuazione di un’attività precedente, svolta anche come lavoratore subordinato.

Per i soggetti iscritti alla gestione IVS artigiani/commercianti presso l’Inps è prevista una riduzione del 35% dei contributi INPS complessivamente dovuti.

La precedente agevolazione che per il 2015 prevedeva la possibilità di non applicare il minimale contributivo (i contributi fissi trimestrali) non è stata riproposta per il 2016.

Attenzione: la riduzione contributiva si riflette tuttavia sull’accredito dei contributi.

I contribuenti che adottano il nuovo regime hanno numerosi vantaggi amministrativi:

[list icon=”moon-arrow-right-7″ color=”#b0a890″] Non sono soggetti a studi di settore e parametri[/list]

[list icon=”moon-arrow-right-7″ color=”#b0a890″] Non applicano l’Iva sulle vendite, non detraggono l’Iva sugli acquisti e non versano l’Iva (con alcune eccezioni)[/list]

[list icon=”moon-arrow-right-7″ color=”#b0a890″] Non sono obbligati a tenere i registri Iva obbligatori (acquisti, vendite, etc.), tuttavia sono tenuti a numerare e conservare le fatture di acquisto e le bollette doganali, a certificazione i corrispettivi e a conservazione dei relativi documenti)[/list]

[list icon=”moon-arrow-right-7″ color=”#b0a890″]Non sono soggetti alle ritenute d’acconto[/list]

[list icon=”moon-arrow-right-7″ color=”#b0a890″]Non sono tenuti ad operare le ritenute d’acconto [/list]

[list icon=”moon-arrow-right-7″ color=”#b0a890″]Per i contribuenti che nella loro attività costi hanno elevati può accedere che i coefficienti di redditività da applicare per determinare il reddito siano troppo elevati rispetto al reale. In sostanza occorre determinare caso per caso la reale convivenza del nuovo regime.[/list]

[list icon=”moon-arrow-right-7″ color=”#b0a890″]Non registrando gli acquisti in contabilità può accadere che determinate operazioni sulle quali occorre versare l’Iva (esempio nei casi di reverse charge) possano passare inosservate ed essere dimenticate.[/list]

Il regime non può essere adottato in alcuni casi:

A) STIPENDIO > 30.000 EURO

Sono esclusi coloro nell’anno precedente hanno percepito redditi di lavoro dipendente / assimilato ex artt. 49 e 50, TUIR (compreso il reddito da pensione) eccedenti € 30.000.

B) SOCI DI SOCIETÀ‘

Sono esclusi coloro che contemporaneamente all’esercizio dell’attività, partecipano a società di persone (Snc, Sas) / associazioni professionali / srl trasparenti.

C) REGIMI SPECIALI IVA

Sono esclusi coloro che si avvalgono di regimi speciali ai fini IVA o di regimi forfetari ai fini della determinazione del reddito (es. venditori porta a porta).

D) NON RESIDENTI

Non possono adottare il regime i non residenti. Il regime è comunque applicabile dai soggetti residenti in uno Stato UE / SEE qualora producano in Italia almeno il 75% del reddito;

E) VENDITORI DI IMMOBILI

Sono esclusi coloro che in via esclusiva o prevalente, effettuano cessioni di fabbricati / porzioni di fabbricato, di terreni edificabili ovvero di mezzi di trasporto nuovi nei confronti di soggetti UE;

[box title=”ATTENZIONE” color=”#ddd3bc”]

Con le modifiche 2016

NON è richiesto che il reddito di lavoro autonomo sia prevalente

su quello dipendente/assimilato.

Le vecchie regole “Forfetario 2015” richiedevano che la prevalenza del lavoro autonomo su quello dipendente. Le nuove regole 21016 prevedono l’esclusione per i soggetti con reddito di lavoro dipendente superiore a 30.000 Euro.

In sostanza, per accedere nel 2016 occorre verificare che nel 2015 non si sia percepito oltre 30.000 di lavoro dipendente.

Se rapporto di lavoro è cessato nel 2015 il superamento dei 30.000 non va verificato : un soggetto che ha cessato il rapporto di lavoro dipendente nel 2015, se nel 2016 intende adottare il regime forfetario può aver percepito reddito da lavoro > 30.000€. [/box]

Al contrario se il rapporto di lavoro è cessato nel 2016, dal tenore letterale della norma, sembrerebbe che occorra verificare se il reddito dipendente è superiore ai 30.000. Sul punto è auspicabile un chiarimento dell’Agenzia delle Entrate .

[box title=”ESEMPI” color=”#ddd3bc”]

ESEMPIO 1

Un giovane odontoiatra ha iniziato l’attività nel 2015 ed emesso fatture di vendita per Euro 25.000 ed sostenuto costi per Euro 3.000. Il coefficiente di redditività della sua categoria è del 78%. Il suo reddito e le sue imposte sono così determinate:

25.000 x 78% = 19.500 (reddito prodotto)

19.500 x 5% = 975 (imposta sostitutiva dovuta)

ESEMPIO 2

Un commerciante che ha aperto nel 2001 e che nel 2015 aveva i requisiti per accedere al Regime Forfetario ha emesso fatture di vendita per Euro 35.000 e sostenuto costi per Euro 13.000. Il coefficiente di redditività della sua categoria è del 40%. Il suo reddito e le sue imposte sono così determinate:

35.000 x 40% = 14.000 (reddito prodotto)

14.000 x 15% = 2.100 (imposta sostitutiva dovuta)

ESEMPIO 3

Un commerciante che ha aperto nel 2001 e che nel 2015 aveva i requisiti per accedere al Regime Forfetario ha emesso fatture di vendita per Euro 35.000 e sostenuto costi per Euro 27.000. Il coefficiente di redditività della sua categoria è del 40%. Il suo reddito e le sue imposte sono così determinate:

35.000 x 40% = 14.000 (reddito prodotto)

14.000 x 15% = 2.100 (imposta sostitutiva dovuta)

Si evidenzia che in quest’ultimo caso l’utile dell’azienda è solo 8.000 (35.000-27.000 ) ma la tassazione avviene su 14.000

* Per semplicità di esposizione non si esplicitano i contributi previdenziali. Per un calcolo più approfondito si veda l’Confronto Minimi Forfetario.

[/box]

Sono sospesi i versamenti e gli adempimenti tributari nei confronti dei contribuenti dell’Emilia Romagna colpiti dagli eventi atmosferici che si sono verificati dal 4 al 7 febbraio 2015. Lo stabilisce un decreto firmato dal Ministro dell’Economia e delle Finanze, Pier Carlo Padoan e in corso di pubblicazione sulla Gazzetta Ufficiale. La sospensione, che interessa gli adempimenti e i pagamenti con scadenza compresa tra il 4 febbraio e il 30 settembre 2015, riguarda anche i versamenti derivanti da cartelle di pagamento emesse dagli agenti della riscossione e gli accertamenti esecutivi.

La sospensione si applica alle persone fisiche e alle imprese, anche in qualità di sostituti di imposta, che nei giorni dell’alluvione avevano la residenza, ovvero la sede operativa o la sede legale nei territori dei Comuni colpiti dal maltempo. I sostituti di imposta sono comunque tenuti ad operare e versare le ritenute effettuate.

Per ottenere la sospensione, il contribuente deve presentare richiesta al Comune, contenente la dichiarazione della inagibilità, anche temporanea, certificata dall’autorità comunale, della casa di abitazione, dello studio professionale, dell’azienda o dell’impresa. Il Comune ne dà comunicazione all’Agenzia delle Entrate territorialmente competente nei successivi 20 giorni.

Gli adempimenti e i versamenti sospesi devono essere effettuati entro il 16 ottobre 2015 in un’unica soluzione.

Le spese sanitarie sono detraibili nella misura del 19% in base all’art. 15 c.1 lett. C del TUIR: esse ricomprendono le “spese mediche e di assistenza specifica diverse da quelle indicate nell’art. 10, comma 1, lett. b), TUIR [..], spese chirurgiche, per prestazioni specialistiche e per protesi dentarie e sanitarie.”

Con la Circolare 24.4.2015, n. 17/E quesito 1.2, l’Agenzia delle Entrate ha fornito chiarimenti sulla dicitura da riportare affinché al paziente sia riconosciuta la detraibilità delle spese odontoiatriche.

Nella sua risposta l’Agenzia Entrate rammenta che per poter detrarre la spesa odontoiatrica è necessario che dalla descrizione della prestazione riportata in fattura (o in altra documentazione attestante la spesa sostenuta) “si evinca in modo univoco la natura «sanitaria» della prestazione stessa, così da escludere quelle meramente estetiche o, comunque, di carattere non sanitario”.

L’Agenzia precisa che la dicitura in fattura “ciclo di cure mediche odontoiatriche specialistiche” consente al paziente di fruire della detrazione ex art. 15, comma 1, lett. c), TUIR ma si ricorda che il Ministero delle Finanze nella Risoluzione 3.5.95, n. 111/E ha considerato tale descrizione “insufficiente” (per il professoinista) per il rispetto del contenuto della fattura prescritto ai fini IVA ex art. 21, DPR n. 633/72.

In sintesi l’odontoiatra deve emettere fattura riportando una dicitura specifica della tipologia di prestazione eseguita, ed è opportuno evidenziare la natura sanitaria della prestazione al fine di rendere comprensibile al paziente la detrazione della spesa.

In ultimo, si ricorda il trattamento iva delle cure di natura estetica prestate da personale medico abilitato:

– sono soggetti ad IVA al 22% i trattamenti estetici eseguiti ai soli fini cosmetici;

– sono ESENTI da IVA le operazioni di chirurgia estetica e i trattamenti di carattere estetico che abbiano lo scopo di “mantenere o ristabilire la salute delle persone” (in altre parole gli interventi di chirurgia plastica ricostruttiva e/o funzionale).

NOTA: Il trattamento IVA delle prestazioni fornite da medici ed odontoiatri è stata oggetto di importanti chiarimenti da parte dell’Agenzia delle Entrate, con la circolare n. 4/E/2005, di sentenze del 20/11/2003 della Corte di Giustizia nelle cause C-307/01 e C-212/01, nonché con la risoluzione n. 174/E/2005 (si vedano, anche, la circolare n. 20/E/2008 per le prestazioni di medicina legale, nonché la circolare n. 13/E/2007 per le attività di lavoro autonomo mediche e paramediche svolte nelle strutture sanitarie private).

Contributi cassa forense 2014-2014 e Scadenze

| TIPO | REGIME | ORDINARIO | FINO A | 35 ANNI |

| SOGGETTIVO | Minimo Fisso Fino 91.550 Da 95.551 |

€ 2.780 14% del reddito 3% del reddito |

Minimo Fisso Fino 91550 Da 95.551 |

€ 1.390 14% del reddito 3% del reddito |

| INTEGRATIVO | Minimo Fisso 4% Addeb. In fattura |

€ 680 4% del Fatturato |

Minimo Fisso 4% Addeb. In fattura |

NON DOVUTO 4% del Fatturato |

| MATERNITA’ | Fisso | Euro 151 | Fisso | Euro 151 |

SCADENZA ADEMPIMENTI OBBLIGATORI ANNO 2014

Si rammenta che il pagamento dei contributi minimi obbligatori deve avvenire alle prescritte scadenze fermo restando la possibilità di pagare l’intero importo alla prima scadenza utile ovvero il 28 febbraio 2014.

28 febbraio 2014 : termine per il pagamento dei contributi minimi obbligatori soggettivo, integrativo e di maternità, o in alternativa della 1ª rata, dovuti per l’anno 2014 ;

30 aprile 2014 : termine per il pagamento della 2ª rata dei contributi minimi obbligatori soggettivo, integrativo e di maternità dovuti per l’anno 2014;

30 giugno 2014 : termine per il pagamento della 3ª rata dei contributi minimi obbligatori soggettivo, integrativo e di maternità dovuti per l’anno 2014;

31 luglio 2014 : termine per il pagamento della 1ª rata dei contributi obbligatori soggettivi e integrativi dovuti in autoliquidazione per l’anno 2013 – mod. 5/2014; eventuali omissioni o ritardi saranno sanzionati;

30 settembre 2014: termine per l’invio telematico del mod. 5/2014; eventuali omissioni o ritardi saranno sanzionati;

30 settembre 2014: termine per il pagamento della 4ª rata dei contributi minimi obbligatori, soggettivo, integrativo e di maternità dovuti per l’anno 2014;

Il 30 settembre 2014 coincidente con il pagamento della quarta ed ultima rata dei contributi minimi è anche il termine ultimo per tali versamenti oltre il quale eventuali omissioni o ritardi saranno sanzionati.

31 dicembre 2014: termine per il pagamento della 2ª rata a saldo dei contributi obbligatori soggettivi e integrativi dovuti in autoliquidazione per l’anno 2013 – mod. 5/2014; eventuali omissioni o ritardi saranno sanzionati;

Fra i requisiti più delicati per l’accesso al “Regime fiscale di Vantaggio” [1] vi è quello è di non aver svolto altra attività in proprio nel triennio precedente. [quote author=”Requisito art. 27 c. 2 lett. a “] Il beneficio […] 1 e’ riconosciuto a condizione che […] il contribuente non abbia esercitato, nei tre anni precedenti l’inizio dell’attivita’ di cui al comma 1, attivita’ artistica, professionale ovvero d’impresa, anche in forma associata o familiare;e[/quote] Il fatto di aver PERCEPITO somme in qualità di “ASSOCIATO IN PARTECIPAZIONE” con apporto di solo lavoro da un’altra attività economica, rappresenta una causa di esclusione dal regime? La Circolare n. 17/E del 30.5.2012 al punto n. 2.2.1 dispone che “Non è escluso dal regime in parola l’associato in partecipazione di solo lavoro, atteso che il suo reddito non è qualificabile come reddito derivante dallo svolgimento di una attività artistica o professionale come definita dall’articolo 53, comma 1, del Tuir.” Proseguendo la medesima circolare afferma dopo una lunga disamina, che “è evidente la volontà del legislatore di evitare che redditi appartenenti alla stessa categoria, d’impresa o di lavoro autonomo, conseguiti nello stesso periodo d’imposta ed imputabili al medesimo contribuente siano assoggettati a due diversi regimi di tassazione“, contraddicendo parzialmente quanto affermato in precedenza. Coordinando le due affermazioni si evince, che:

[box title=”IN SINTESI” color=”#efba75″] L’associato in partecipazione PUO’ accedere al REGIME DI VANTAGGIO

[/box] [1] Regime fiscale di Vantaggio per l’imprenditoria giovanile e lavoratori in mobilità di cui all’articolo 27, commi 1 e 2, del D.L. 6 luglio 2011, n. 98

L’art. 15, comma 4 del cosiddetto “Decreto Crescita 2.0” (del DL n. 179/2012) aveva disposto l’obbligo, a decorrere dall’1.1.2014 (poi posticipato al 30.06.2014) di accettare anche pagamenti effettuati attraverso carte di debito (bancomat): ogni attività doveva perciò dotarsi del “POS” ovvero del lettore di carte di credito e di debito (tramite una Banca o un istituto di credito).

L’ obbligo riguarda non solo i negozi ma anche gli studi professionali e le “partite iva” (geometri, ingegneri, avvocati, consulenti del lavoro, dottori commercialisti, web designer, freelance ecc.).

La normativa ha subito varie modifiche, fra cui:

– posticipo al 30 giugno 2014 dell’obbligo (Decreto “Milleproroghe” DL n. 150/2013);

– limite minimo di Euro 30,00 al di sotto del quale è possibile rifiutare il pagamento con carte (DM 24.1.2014).

La disposizione ha suscitato numerose polemiche. All’Interrogazione Parlamentare n. 5-02936 il “Ministero dell’Economia e delle Finanze” ha risposto che “non risulta associata alcuna sanzione” in capo al professionista che non predispone la necessaria strumentazione finalizzata ai pagamenti con moneta elettronica;

La mancata attivazione del POS, e quindi il rifiuto al cliente di utilizzare la carta elettronica, non costituisce violazione di un obbligo giuridico.

Si auspica infine che il Ministero intervenga al fine di introdurre delle attenuanti (fissazione di un limite dimensionale dei soggetti interessati) dell’obbligo in esame.

[callout add_button=”yes” button_text=”Leggi il provvedimento” button_url=”http://www.mef.gov.it/ufficio-stampa/comunicati/2014/comunicato_0145.html” button_icon=”moon-quill-3″ button_color=”#1e73be”]

I contribuenti che svolgono attività per le quali sono stati elaborati gli studi di settore, anche se gli stessi non sono applicabili (come per le cessazioni in corso d’anno), sono compresi i contribuenti minimi ).[/callout]

Slitta dal 16 giugno al 7 luglio 2014, il termine per effettuare i versamenti derivanti dalla dichiarazione dei redditi, dalla dichiarazione Irap e dalla dichiarazione unificata annuale da parte dei contribuenti che esercitano attività economiche per le quali sono stati elaborati gli studi di settore.

Lo prevede il Decreto del Presidente del Consiglio dei Ministri, su proposta del Ministro dell’Economia e delle Finanze, Pier Carlo Padoan, che e’ stato firmato dal premier Matteo Renzi e che e’ in corso di pubblicazione sulla Gazzetta Ufficiale.

La proroga riguarda anche i contribuenti che, pur facendo parte delle categorie per le quali sono previsti gli studi di settore, presentano cause di esclusione o inapplicabilità (ad esempio, nel caso di non normale svolgimento di attività, o per il primo anno di attività) o i contribuenti che rientrano nel regime fiscale di vantaggio per l’imprenditoria giovanile e per i lavoratori in mobilità.

Usufruiscono inoltre della proroga i contribuenti che partecipano a società, associazioni e imprese soggette agli studi di settore.

Dopo il 7 luglio e fino al 20 agosto 2014 i versamenti possono essere eseguiti con una maggiorazione, a titolo di interesse, pari allo 0,40 per cento.

Il concetto di Valore Normale è definito nel comma 4 dell’art. 9 del TUIR.

Con tale locuzione si intende il prezzo o corrispettivo mediamente praticato per beni e servizi della stessa specie o simili, in condizioni di libera concorrenza e nello stesso stadio di commercializzazione, nel tempo e nel luogo in cui sono stati acquisiti o prestati o in quelli più prossimi. Per la determinazione si fa riferimento a listini o tariffe praticate da chi ha fornito i beni o i servizi e, in mancanza, a mercuriali, listini delle Camere di commercio e tariffe professionali, considerando gli sconti d’uso. Art. 9 – Testo Unico del 22/12/1986 n. 917

Sulla G.U. 21.2.2014, n. 43 è stata pubblicata la Legge 21.2.2014, n. 9 di conversione del DL n. 145/2013, Decreto c.d. “Destinazione Italia” che all’art. 3 riconosce un credito d’imposta a favore delle imprese che investono in attività di ricerca e sviluppo.

Si attende un Decreto di prossima emanazione per definire alcuni elementi operativi di fruizione del credito.

Imprese con un fatturato annuo inferiore a € 500 milioni, indipendentemente dalla forma giuridica (ditta individuale, società di persone / di capitali, ecc.), dal settore economico in cui operano e dal regime contabile adottato.

Fra i beneficiari vi sono anche i consorzi e le reti di impresa, in tal caso il credito d’imposta è ripartito secondo criteri proporzionali che tengono conto della partecipazione di ciascuna impresa alle spese.

E’ riconosciuto un credito d’imposta:

[list icon=”moon-arrow-right-7″ color=”#b0a890″] nella misura del 50% degli incrementi annuali di spesa nelle attività di ricerca e sviluppo, registrati in ciascuno dei periodi d’imposta, con decorrenza dal periodo d’imposta individuato dal predetto Decreto attuativo e fino al periodo d’imposta in corso al 31.12.2016;[/list]

[list icon=”moon-arrow-right-7″ color=”#b0a890″] sempreché siano sostenute spese per attività di ricerca e sviluppo pari ad almeno € 50.000 in ciascuno dei suddetti periodi d’imposta.[/list]

Se le spese effettivamente sostenute sono inferiori di oltre il 20% rispetto a quelle dichiarate, l’agevolazione è ridotta dal 50% al 40%, sempreché permanga la spesa incrementale.

Il credito massimo riconosciuto per ciascun anno è di € 2,5 milioni (nei limiti di spesa delle risorse complessivamente disponibili, pari a € 600 milioni per il triennio2014 – 2016):

Sono agevolabili le spese sostenute per le seguenti attività di ricerca e sviluppo fra cui la creazione di nuovi brevetti.

In particolare:

[list icon=”moon-arrow-right-7″ color=”#b0a890″] Lavori sperimentali o teorici aventi come finalità principale l’acquisizione di nuove conoscenze sui fondamenti di fenomeni e fatti osservabili, senza la previsione di applicazioni / utilizzazioni pratiche dirette;[/list]

[list icon=”moon-arrow-right-7″ color=”#b0a890″] Ricerca pianificata o indagini critiche dirette ad acquisire nuove conoscenze, da utilizzare al fine di mettere a punto nuovi prodotti, processi o servizi ovvero di migliorare prodotti, processi o servizi esistenti o la creazione di componenti di sistemi complessi, necessaria per la ricerca industriale, con l’esclusione dei prototipi di cui alla successiva lett. c);[/list]

[list icon=”moon-arrow-right-7″ color=”#b0a890″] Acquisizione, combinazione, strutturazione e utilizzazione di conoscenze e capacità esistenti di natura scientifica, tecnologica e commerciale al fine di produrre progetti, piani o disegni per prodotti, processi o servizi nuovi, modificati o migliorati. Rientrano in tale tipologia di attività anche quelle destinate alla:

[list icon=”moon-arrow-right-7″ color=”#b0a890″] Produzione e collaudo di prodotti, processi e servizi, purché non impiegati / trasformati in vista di applicazioni industriali o per finalità commerciali.[/list]

[box title=”ATTENZIONE” color=”#e8d420″]Non rientrano tra le attività agevolabili le modifiche ordinarie o periodiche di prodotti, linee di produzione, processi di fabbricazione, servizi esistenti ed altre operazioni in corso, ancorché dette modifiche rappresentino miglioramenti, ad esclusione delle attività dirette alla creazione di nuovi brevetti.[/box]

Ai fini del riconoscimento dell’agevolazione in esame l’impresa deve presentare un’istanza telematica, secondo le modalità che saranno definite con il predetto Decreto.

Il credito d’imposta:

L’Agenzia delle Entrate ed il Ministero dello Sviluppo economico effettuano controlli in merito alla spettanza del credito in esame, sulla base della documentazione contabile, da allegare al bilancio, rilasciata dal soggetto incaricato della revisione legale / Collegio sindacale / professionista iscritto nel Registro dei revisori legali.Le imprese non soggette a revisione legale e prive di Collegio sindacale devono comunqueavvalersi della certificazione di un revisore legale / società di revisione.

Le spese sostenute per l’attività di certificazione “sono ammissibili entro il limite massimo di euro 5.000”.

Il Ministero dell’Economia e delle Finanze ha disposto l’esclusione della Repubblica di San Marino dalla lista dei Paesi black list con il Decreto 12.2.2014 (si veda anche Comunicato stampa 12.2.2014, n. 39).

L’esclusione è stata disposta a seguito dell’emanazione della Legge n. 88/2013.

I principali effetti riguardano:

A) l’obbligo di comunicazione delle operazioni black list;

B) l’esposizione dei costi nel modello unico;

C) la prova della residenza da parte dei cittadini italiani iscritti all’AIRE e residenti a San Marino.

Si veda in calce la nuova composizione dell’elenco Black List.

Dalle operazioni effettuate dal 24.2.2014 non sussiste più l’obbligo di comunicazione in esame. Si evidenzia che la comunicazione relativa alle operazioni poste in essere nel mese di gennaio va comunque inviata entro il prossimo 28.2.2014.

L’art. 110 c. 10 del TUIR dispone che i costi riferiti ad operazioni effettuate con soggetti di Paesi a fiscalità privilegiata individuati dalla c.d. “black list” di cui al DM 23.1.2002, sono, in generale, indeducibili, salva la sussistenza delle c.d. circostanze esimenti e devono essere indicati separatamente nel mod. UNICO.

Poiché San Marino non è presente nella lista di cui al citato DM 23.1.2002 non è considerato black list ai fini delle imposte dirette con la conseguenza che i costi sostenuti con operatori di tale Stato non devono essere indicati separatamente nel mod. UNICO.

| Alderney | Filippine | Kenia | Saint Kitts e Nevis |

| Andorra | Gibilterra | Kiribati – ex Isole Gilbert | Salomone |

| Angola | Giamaica | Libano | Samoa |

| Anguilla | Mauritius | Liberia | Saint Lucia |

| Antigua | Grenada | Liechtenstein | Saint Vincent e Grenadine |

| Antille Olandesi | Guatemala | Lussemburgo | |

| Aruba | Guernsey – Isole del Canale | Macao | Sant’Elena |

| Bahamas | Herm – Isole del Canale | Maldive | Sark (Isole del Canale) |

| Barhein | Hong Kong | Malesia | Seychelles |

| Barbados | Isola di Man | Monaco | Singapore |

| Barbuda | Isole Cayman | Montserrat | Svizzera |

| Belize | Isole Cook | Nauru | Taiwan |

| Bermuda | Isole Marshall | Niue | Tonga |

| Brunei | Isole Turks e Caicos | Nuova Caledonia | Tuvalu (ex Isole Ellice) |

| Costarica | Isole Vergini britanniche | Oman | Uruguay |

| Dominica | Isole Vergini statunitensi | Panama | Vanuatu |

| Ecuador | Jersey – Isole del Canale | Polinesia francese | |

| Emirati Arabi Uniti | Gibuti (ex Afar e Issas) | Portorico | |

Dal 1° gennaio 2012 i giovani imprenditori, i disoccupati e i lavoratori in mobilità che iniziano una nuova attività possono adottare un regime fiscale di vantaggio che prevede un’imposta sostitutiva dell’Irpef e delle relative addizionali pari al 5%. Possono accedere al nuovo regime anche coloro che hanno intrapreso un’attività dopo il 31 dicembre 2007 (articolo 27 del dl n. 98/2011 – pdf).

[divider style=”with-link-to-top” color=”#f4ca22″]

Possono accedere al regime di vantaggio le persone fisiche che intraprendono un’attività d’impresa o di lavoro autonomo, o che l’hanno già avviata successivamente al 31 dicembre 2007 in possesso dei seguenti requisiti:

– nell’anno precedente:

– nel triennio precedente:

Sono, invece, esclusi dal regime di vantaggio:

[divider style=”with-link-to-top” color=”#f4ca22″]

Il regime di vantaggio dura 5 anni dal periodo d’imposta di inizio dell’attività. I contribuenti sotto i 35 anni di età possono, invece, continuare a usufruire del regime di vantaggio oltre i 5 anni, fino al compimento del 35esimo anno. Il nuovo regime è aperto anche a chi ha già optato per il regime ordinario (fermo restando il vincolo triennale conseguente all’opzione) o per il regime semplificato per le nuove iniziative produttive in vigore dal 2000. In questi casi, i benefici proseguiranno per la durata residua al completamento del quinquennio o, per i giovani, fino al raggiungimento dei 35 anni.

Attenzione: coloro che decidono di uscire dal regime di vantaggio, per volontà o per il venire meno dei requisiti, non possono più rientrarvi.

[divider style=”with-link-to-top” color=”#f4ca22″]

Chi aderisce al nuovo regime fiscale, oltre al vantaggio dell’ imposta sostitutiva del 5% dell’ Irpef e relative addizionali regionali e comunali, ha diritto alle seguenti agevolazioni:

Restano obbligatori i seguenti adempimenti:

[divider style=”with-link-to-top” color=”#f4ca22″]

I contribuenti che hanno aderito al nuovo regime di vantaggio possono comunque scegliere di applicare l’Iva e le imposte sui redditi nei modi ordinari (regime ordinario) oppure per la c.d. “contabilità semplificata” se in possesso dei requisiti necessari.

L’opzione che durerà almeno 3 anni, deve essere comunicata con la prima dichiarazione annuale da presentare successivamente alla scelta operata.

[divider style=”with-link-to-top” color=”#f4ca22″]

[list icon=”moon-file-5″ color=”#ffb700″] Articolo 14 del Dpr 600/73 – pdf – Scritture contabili delle imprese commerciali, delle societa’ e degli enti equiparati[/list]

[list icon=”moon-file-5″ color=”#ffb700″] Articolo 18 del Dpr 600/73 – Disposizione regolamentare concernente la contabilità semplificata per le imprese minori[/list]

[list icon=”moon-file-5″ color=”#ffb700″] Articolo 19 del Dpr 600/73 – Scritture contabili degli esercenti arti e professioni[/list]

[list icon=”moon-file-5″ color=”#ffb700″] Articolo 3, comma 2 del Dpr 695/1996 – Scritture contabili degli esercenti arti e professioni[/list]

[list icon=”moon-file-5″ color=”#ffb700″] Articolo 1, commi da 96 a 117, della legge del 24/12/2007, n. 244 – Finanziaria 2008[/list]

[list icon=”moon-file-5″ color=”#ffb700″] Articolo 27 del Decreto legge n. 98/2011 – convertito con modificazioni dalla legge 15 luglio 2011, n. 111 – Regime fiscale di vantaggio per l’imprenditoria giovanile e lavoratori in mobilità[/list]

I contribuenti Minimi – Video parte 1 di 3

I contribuenti Minimi – Video parte 2 di 3

I contribuenti Minimi – Video parte 3 di 3

Il 22/06/2013 è entrato in vigore il cosiddetto “Decreto del Fare” – D.L. 21 giugno 2013 , n. 69 [v_icon color=”#4dccc3″ url=”https://www.studiobubani.it/_studiobubani2/wp-content/uploads/2013/07/DECRETO-LEGGE-21-giugno-2013-n.-69.pdf.pdf” size=”18px” hover=”show-color” target=”_blank” name=”moon-file-download”].

Fra le diverse novità introdotte, è stato modificato il comma 28 dell’art. 35, DL n. 223/2006. Dal 22 giugno 2013 nei contratti di appalto/subappalto, l’appaltatore è solidalmente responsabile con il subappaltatore soltanto per il versamento delle ritenute fiscali sui redditi di lavoro dipendente nei limiti dell’ammontare del corrispettivo dovuto, con esclusione quindi della responsabilità solidale per il versamento dell’iva.

Si sottolinea infine che:

Il Decreto n. 181 del 19 giugno 2013 del Vice direttore generale dell’Ufficio Scolastico regionale dell’Emilia-Romagna ha approvato il catalogo regionale dell’offerta formativa di percorsi sperimentali per gli apprendisti minorenni per la qualifica professionale, da realizzarsi presso gli istituti professionali elencati nel decreto stesso.

Tale offerta va a completare l’offerta di IeFP destinata agli apprendisti minorenni assunti per la qualifica professionale ex art. 3 del D.lgs. 167/2011 nel territorio regionale, già disponibile ai sensi della DGR 1409/2012.

E’ possibile approfondire nel sito:

http://formazionelavoro.regione.emilia-romagna.it

nella sezione apprendistato ed esattamente al seguente link:

http://formazionelavoro.regione.emilia-romagna.it/apprendistato/temi/apprendistato-per-la-qualifica-e-per-il-diploma-professionale-1/apprendisti-minori-di-18-anni

Da oggi, mercoledì 26 giugno 2013, entrano in vigore i rincari delle marche da bollo, decisi con il decreto legge n. 43 del 2013 convertito con la legge n. 71 del 24.06.2013.

Le imposte di bollo attuali saranno così aumentate:

– le marche da 1,81 euro passeranno a 2,00 euro;

– le marche da 14,62 euro passeranno a 16,00 euro.

Si riporta di seguito il testo di legge:

[box title=”TESTO DI LEGGE” color=”#333333″]

MODIFICAZIONI APPORTATE IN SEDE DI CONVERSIONE AL DECRETO-LEGGE 26 APRILE 2013, N. 43

…omissis…

«Art. 7-bis. – (Rifinanziamento della ricostruzione privata nei comuni interessati dal sisma in Abruzzo).

…omissis…

3. A decorrere dalla data di entrata in vigore della legge di conversione del presente decreto, le misure dell’imposta fissa di bollo attualmente stabilite in euro 1,81 e in euro 14,62, ovunque ricorrano, sono rideterminate, rispettivamente, in euro 2,00 e in euro 16,00.

[/box]